EURN est coté à Bruxelles et à New York, les deux places financières sont considérées comme principales.

La famille Saverys qui a plus de 100 ans d'expérience dans le transport maritime est le principal actionnaire d'EURN.

Histoire

- Euronav est issu de la European Navigation Company Ltd reprise par la Compagnie Nationale de Navigation (CNN) filiale du groupe Worms.

- En 1995 la joint venture Euronav est créée entre CNN et la Compagnie Maritime Belge (CMB) et reprend les actifs de la European Navigation Company

- En 1997 CMB, fondée en 1895, reprend CNN et Euronav devient la division pétrolière de CMB.

- Euronav est côté en bourse depuis le 1er décembre 2004, les actionnaires de CMB reçoivent des actions Euronav

- En janvier 2014 EURN acquiert 15 VLCC auprès de Maersk Tankers.

- En janvier 2015 Euronav est côtée à la bourse de New York

- En juin 2018, Euronav absorbe l'américain Gener8 Maritime. Les actionnaires de Gener8 reçoivent 0,7272 action Euronav par action, soit 28% d'Euronav. Euronav devient la plus grande compagnie maritime indépendante de transport de pétrole brut du monde.

Depuis sa fusion avec Gener8, réalisée à un excellent moment, été 2018, Euronav est devenu le plus important exploitant mondial indépendant de pétroliers, sa part de marché est de 6%, 75% de sa flotte est constitué de 43 VLCC, en outre il possède aussi 25 Suezmax.

Euronav grâce à son expérience et à la solidité de son bilan, a consolidé le marché, alors que nombre de ses concurrents se sont retrouvés en difficulté financière. Euronav peut se permettre de mener une stratégie opportuniste de vente et d'achat de pétroliers.

Les tarifs du fret font du yo-yo, mais, les prix des bateaux ont progressé de plus de 10%, ce qui traduit l'optimisme des armateurs.

Après des années difficile, Euronav a renoué avec les bénéfices grâce à l'augmentation des prix du fret, à la hausse des exportations des États-Unis et de l'importation par la Chine. Les tarifs de transports restent sous pression, livraison importante de bateaux neufs et maintenances de raffinerie plus longue qu’à l'accoutumée.

Pour le 2e semestre et les 2 années suivantes, une nette amélioration est attendue.

En 2019 la croissance devrait être de 1,4 million de barils par jour ce qui nécessite une quarantaine de VLCC supplémentaire par an.

Après que l'OPEP a décidé de réduire sa production de 1,2 million de barils jour, la Chine se tourne de plus en plus vers d'autres fournisseurs comme les USA ce qui implique des distances de transport nettement plus longues et donc une hausse de la demande de bateaux équivalente à 20 VLCC . Actuellement et encore plus dans le futur, au fur et à mesure que les USA accroîtront leurs exportations, en hausse de 30% en un an et qui vont doubler voir triplé d'ici 2022. Ce phénomène est encore amplifié par l'embargo sur l'Iran, qui possède 38 bateaux, dont la moitié est déjà utilisé pour le stockage, seront totalement hors jeux.

De nouvelles normes antipollution (IMO 2020: teneur en souffre réduite à 0,5% contre 3,5% actuellement) entrerons en vigueur au 1er janvier 2020. Les armateurs auront 2 choix soit utilisé un nouveau carburant plus cher, ce que privilège Euronav avec sa flotte récente, soit procéder à des adaptations techniques (laveurs). Ce qui pèsera inévitablement sur l'offre de bateaux durant le second semestre 2019 et le 1er semestre 2020, en moyenne 20 VLCC seront hors marché, sans compté les bateaux immobilisés par les spéculateurs pour stocker du carburant à basse émission en souffre.

Euronav a une flotte relativement jeune et peut compensé le surcoût du carburant marin à faible teneur en souffre (LFSO) de 200 à 250$ la tonne par une plus faible consommation. En n'équipant pas ses tankers avec des épurateurs, coût entre 300 et 375 millions $ par bateau, Euronav évite un investissement majeur, n'immobilise pas sa flotte pendant 4 à 6 semaines et profite ainsi pleinement des besoins accrus de transports.

Notons que certains ports ont déjà décidé d'exclure les navires équipés de laveurs, le souffre au lieu d'être rejeté dans l'air est rejeté dans l'eau.

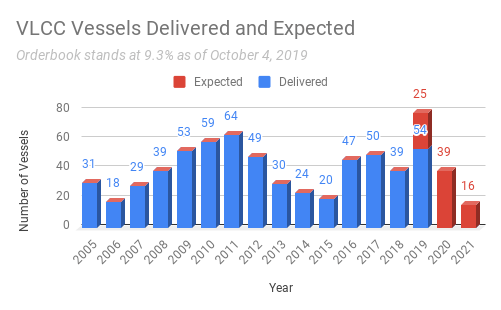

Le marché devrait être capable d'absorber les livraisons prévues d'environ 75 nouveaux VLCC en 2019, par la suite les livraisons baisse nettement, 39 en 2020 et 16 en 2021. L'offre deviendra insuffisante face à la demande, ce qui fera grimper les tarifs du fret et le bénéfice d'Euronav.

Selon le PDG d'Euronav, "Chaque hausse des taux de fret pour les VLCC et les pétroliers Suezmax de 5 000 dollars augmente notre bénéfice brut d'exploitation (EBITDA) de 112 millions de dollars."

Le cours, actuellement, reste inférieur à la valeur comptable de l'ordre de 9,2€, il devrait plus que la dépasser dans les prochains trimestres.

Depuis le début du programme de rachat d'action en décembre dernier, Euronav a racheté 20 millions de titres.

La hausse des tarifs du fret permettra à Euronav de générer des cash-flows en hausse, les dettes seront rapidement réduites et les dividendes augmenteront.

Les perspectives pour le transport maritime de transport seront dynamisées par l'insuffisance d'offre.

Bonjour Patrick,

RépondreSupprimerJe suis avec beaucoup d'intérêt ton site et mon portefeuille est en partie constitué de valeurs mentionnées dans ton portefeuille. En autre Euronav ! En voyant le graph. du Baltic index qui est bien monté, cela devrait présager une hausse pour notre valeur.

Bravo pour ta perf. et pour le choix de tes valeurs.

Cordialement,

Thibault

Bonjour Thibault,

RépondreSupprimerLe Baltic index devrait continuer à monter avec l’approche des nouvelles normes environnementale au 1er janvier.